כאשר אנשים המציאו את הקונספט של כסף, הם ביקשו לייצר "סרגל" למדידת דברים, יחידת מדידה שבאמצעותה ניתן יהיה למדוד ולנקוב בשוויים של דברים ביחידות אחידות וידועות, כמו שסנטימטרים ומטרים מודדים אורך ומרחק. בעזרת הסרגל הזה, הם חשבו, יוכלו אנשים בקלות לומר כי התפוח הזה שווה כך וכך יחידות ערך והשדה הזה שווה כך וכך יחידות ערך, דבר שהיה בלתי אפשרי קודם להמצאה הזו.

כביטוי ליחידות הערך "נבחרו" חתיכות (יחידות משקל) של שתי מתכות נדירות בטבע, כסף וזהב. הן זכו בכבוד בגלל נדירותן היחסית ותכונותיהן הפיזיות האחרות, בעיקר היכולת לחלקן בקלות לחלקים שווים ועמידותן בצוק העיתים. יחידות ערך אלו אפשרו לבני אדם לקיים הגדרה משותפת של ערכים מטריאליים וכן לסחור ולהחליף ביניהם מוצרים ושירותים.

יחידות הערך - מכאן ואילך כסף (money) - באו לעולם באופן רנדומלי ובכמות מוגבלת, באמצעות הגרלת ענק. תנאי להשתתפות בהגרלה היה הנכונות להשקיע מאמצים ואמצעים רבים. אחדים מהמשקיעים הפכו בני מזל והצליחו לכרות את המתכות מן האדמה.

לפני 400 שנה (מפאת קוצר היריעה נניח לניסוי כושל בנושא, שנערך בסין של המאה ה-13), לאחר אלפי שנים של שימוש במתכות, שעם הזמן "נארזו" בצורת מטבעות, החלו אנשים להשתמש בשטרי נייר שייצגו את מטבעות המתכת, שעה שאלו אופסנו במקום מרכזי.

מאחר שאנשים היו מוכנים לקבל שטרות כאלה כאילו היו המטבעות עצמם, בא לעולם הקונספט של כסף-נייר. עם השנים הניירות המייצגים את המטבעות הפכו לכסף עצמו וכמותם גדלה פי כמה מכמות המטבעות עצמם ומהזהב שייצגו. מאז 1971 הפסיקו הניירות לייצג מטבעות זהב או כסף בכלל. מאז מיוצר הכסף, כלומר שטרות הנייר או הביטוי הדיגיטלי שלו בבייטים של מחשב, על ידי הבנקים המרכזיים והמסחריים, יש מאין. אך כל עוד בני אדם מוכנים לקבל את הניירות, או הבייטים, כתמורה לעבודתם או למוצרים שייצרו, מנגנון הכסף, כיחידה למדידת ערך ואמצעי לסחר, ממשיך לעבוד.

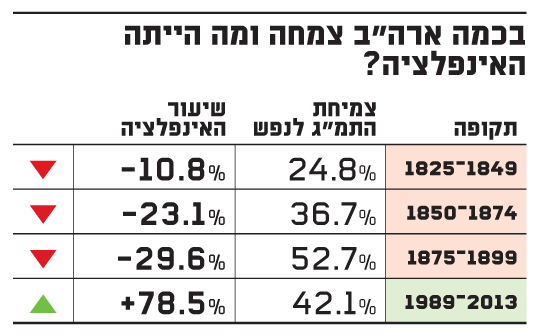

בכמה ארה"ב צמחה ומה הייתה האינפלציה?

מה עומד מאחורי ה"כסף"?

בעשר השנים האחרונות חלו כמה תמורות היסטוריות בסיפור הכסף. ראשית, הבנקים המרכזיים והמסחריים יצרו הרבה מאוד יחידות חדשות ממנו בדמות אשראי, יותר מאשר יוצרו אי פעם בהיסטוריה. לייצור הזה נודעו השפעות כלכליות וחברתיות קשות ונרחבות, ואלו החלו להיות מורגשות יותר ויותר ומקובלות פחות ופחות על ידי קבוצות גדלות והולכות של אנשים.

במקביל לביקורת, ובמידה רבה בגללה, בא לעולם גם קונספט טכנולוגי וחברתי חדש המכונה בלוקצ'יין (המטבע הדיגיטלי ביטקוין נולד מיד אחרי משבר 2008 ובתגובה אליו). הקונספט הזה מאפשר לקיים מערכת מידע מבוזרת המאפשרת לייצר, ואחר כך גם להחליף בין משתמשים אנונימיים, יחידות דיגיטליות חד-ערכיות. במילים אחרות, מדובר בקוד (סדרת מספרים ואותיות) חד ערכי (רק אחד ממנו אפשרי) היכול להתקיים רק במקום וירטואלי אחד בזמן נתון.

היחידה הדיגיטלית הזו אינה שונה במהותה מהיחידה הדיגיטלית שמייצרים הבנקים המרכזיים והמסחריים, שהם מכנים "כסף", והמופיעה למשל בדמות "הלוואה" ב"חשבון". שניהם אינם יותר מאשר רישום וירטואלי הנוצר יש מאין במחשב כלשהו.

מרגע שאנשים היו מוכנים להחליף את היחידות הדיגיטליות החדשות, שהם כינו בשמות חדשים כגון ביטקוין, דאש, מונארו, זיקאש וכדומה, בתמורה ליחידות הדיגיטליות שיצר המחשב של בנק פלוני וכונו על ידו בשם דולר, הרי שהיחידות הדיגיטליות החדשות החלו לשמש כאמצעי להחלפת ערך. קרי, בייטים המכונים דולר כנגד בייטים המכונים ביטקוין, וחוזר חלילה. כסף כהגדרתו ההיסטורית, לכל דבר ועניין.

וכעת לתרגיל מחשבתי: נניח שלרוב האנשים בעולם יש מחשב נייד קטן המכונה "טלפון חכם"; ונניח שעל כל מכשיר כזה מונחים מספר מוגבל של יחידות דיגיטליות חד ערכיות, שיכונו לשם הנוחיות "מהקוין" - במחווה ל"מה כמה?" של הגשש החיוור, ונניח שאנשים יהיו מוכנים להשתמש ב"מהקוין" כאמצעי או סולם לנקוב בו ערכים, ובהמשך אפילו יהיו מוכנים להחליף ביניהם "מהקוינס" בתמורה למוצרים ולשירותים, ברור כי כסף חדש נולד בצלמו ובדמותו של הכסף ששלט בעולם במשך כ-5,500 שנה. כלומר, הרעיון אינו לגמרי מופרך, לפחות לא במונחים היסטוריים.

מי ייצר את הכסף החדש?

ועכשיו עשויות לצוץ כמה שאלות טובות. הראשונה לבטח תהיה מי ייצר את הכסף החדש הזה? הרי אנחנו יודעים שאת הכסף מייצרים הבנקים המרכזיים והמסחריים בדמות אשראי. מי יחליף אותם? כדי לענות על השאלה זו נצטרך קודם לדון בשאלה גדולה יותר. האם בכלל צריך לייצר כל הזמן כסף חדש? אם הכסף אינו אלא סרגל למדידת ערך למה צריך לייצר כל הזמן עוד ממנו? האם אנחנו מייצרים סנטימטרים חדשים כל פעם שאנחנו רוצים למדוד בניין? או במילים אחרות אם מה שחשוב זה המוצר, יחידת המדידה תתאים את עצמה אליו ולא להיפך.

יש תיאוריות כלכליות הסבורות כי כך בדיוק דברים יכולים וצריכים להתנהל, כלומר אין צורך להגדיל באופן שוטף את היצע הכסף, ואם הפריון יגדל ויהיו עוד מוצרים, מחירם במונחי כסף יירד, וזאת לרווחת הכלל. להוכחת הטענה הזו ולסתירת הטענה הנגדית כי ירידה מתמשכת במחירים מביאה להאטה כלכלית, יכולה אסכולה זו להביא 75 שנות ניסיון (ראו טבלה). השנים בין 1825 ל-1900 ביחידות זמן של 25 שנה היו שנים שבהן הצמיחה לנפש הייתה גדולה במיוחד, בזכות המהפכה התעשייתית, ובה בשעה המחירים ירדו באופן מתמשך.

מנגד תיאוריות אחרות סבורות כי לירידה מתמשכת במחירים, אפילו שמקורה בגידול בתוצר, יש השפעות כלכליות שליליות. זאת הואיל ואנשים מעכבים את קניותיהם, בציפייה לירידת המחירים, וכן גם נטל החוב על בעלי החוב, במונחי מוצרים, הולך וגדל, ההיפוך של שחיקת נטל החוב באמצעות אינפלציה.

בואו נתפשר אפוא על פתרון ממוצע: בשיטה החדשה שלנו כמות ה"מהקוינס" תגדל בהתאם לגידול הטבעי באוכלוסייה. ועתה, כל אדם שיצטרף לכלכלת ה"מהקוין" יקבל מהמערכת המבוזרת, באמצעות חתימה דיגיטלית חד ערכית, כמו טביעת אצבע, כמות מסוימת, קבועה וחד פעמית, או מפוזרת על פני השנים, של "מהקוינס" שאותם הוא יצרוך או יחסוך לאורך השנים.

ומאחר שה"מהקוינס" יהיו אמצעי תשלום מקובל, להקצאה כזו תהיה בדיוק אותה תוצאה שהייתה לייצור הזהב באמצעות הכרייה, כלומר גידול קבוע וקטן בכמות הכסף המחולק באופן רנדומלי.

ומאחר שה"מהקוינס" יהיו מוגבלים בכמותם אך מאידך מקובלים כאמצעי תשלום, ברור כי המקבל לא ירוץ ויוציא את כולם ביום אחד, בדיוק כמו שהיום מי שמקבל את הכסף החדש שיוצר בבנק, קרי האשראי, מנסה להוציאו בצורה מושכלת.

המכשולים שבדרך

נותרו רק שלושה מכשולים לחזרתו של המזומן הדיגיטלי, קרי זהב ה"מהקוין", לפעול כפי שפעל הזהב הפיזי לאורך 5,500 שנה. הראשון, מערכת העברה ורישום אמינה, קרי כמה "מהקוינים" יש לכל אחד וכמה הוא בחר להעביר למישהו אחר.

אך זה אינו ממש מכשול. ברור שקונספט הבלוקצ'יין והפתרונות הנבנים סביבו יהפכו את "הטלפון החכם" בתוך שנים ספורות לקומבינציה מודרנית של חשבון בנק, ארנק, שטרות מזומן, כרטיס אשראי ויד משלמת.

האתגר הבא הוא האימוץ הנרחב על ידי הציבור. מומחים עתידנים דוחים את הרעיון כולו, אבל כבר נאמר שקשה לחזות את העתיד. כדאי לשים לב לדברי כריסטין לגארד, מנהלת קרן המטבע הבינלאומית, מספטמבר 2017 : "במקום לאמץ מטבע של מדינה אחרת, למשל הדולר האמריקאי, מדינות בעלות מטבע חלש ולא יציב עשויות לראות ערך דווקא במטבעות וירטואליים. על פי ניסיוננו, מגיעה נקודת מפנה שבה אימוץ מטבע חדש הופך אקספוננציאלי. בסיישל למשל, אימוץ הדולר קפץ מ-20% ל-60% בתוך שנתיים".

ומה אם וכאשר כל המטבעות יהיו "חלשים ולא יציבים"? על תסריט שכזה לגארד לא הרחיבה.

האתגר האחרון הוא השלטון, ובראשו הבנקים המרכזיים והבנקים המסחריים. השליטה על מכונת ייצור הכסף העניקה להם ולמקורביהם יתרונות כלכליים עצומים. ברור שהמוסדות האלו לא יאפשרו לסוג של זהב דיגיטלי להפוך לאמצעי תשלום ולבסיס לשיטה המוניטרית. כל מיתוס, כל תעמולת זוועה וכל אמצעי דיכוי יגויסו כדי לערער את הרעיון. הצדקת המלחמה הזו תהיה תלויה ביכולת לקיים שיטה אלטרנטיבית שתזכה לאמון הציבור, קרי השיטה הנוכחית. אולם כל מי שמביט בנתונים מבין שזו לא תתקיים לעד. זה ייקח עוד חמש, חמש עשרה או עשרים וחמש שנים, אבל השיטה המוניטרית שנוסדה ב-1971 שבמרכזה מכונת ייצור האשראי המסיבי של הבנקים המרכזיים והבנקים אינה בת קיימא.

בשעה שזו תיעלם תחת ים החובות שיצרה, יעלם המכשול האחרון לחזרתו של הזהב במתכונת מודרנית, דיגיטלית ומתואמת לטכנולוגיות ולהרגלים של בני הדור הנוכחי והדורות הבאים. או אז ה"מהקוין" היושב על כל טלפון חכם, מנוהל באופן מבוזר על הבלוקצ'יין, ומשמש בקלות ובמהירות לטרנזאקציות בינלאומיות יתפוס את מקומה.

מה ההסתברות שתואם הזהב בגרסתו הדיגיטלית יחזור? אם נשפוט לפי הניסיון ההיסטורי, 5,500 ל-50.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.